Alteração da alíquota sobre a Comercialização da Produção Rural (FUNRURAL) desde 1º/01/18 – Lei 13.606/18

Com a implantação do eSocial em julho de 2018, haverá mudanças na legislação que impactarão na relação comercial entre produtor rural e o empresário adquirente. Neste boletim vamos instruir o passo a passo sobre como a empresa deve proceder o recolhimento em casos de aquisição de produtos advindos do produtor rural pessoa física.

No caso de produtores rurais pessoas físicas, empregadores ou agricultores familiares, a alíquota total a ser aplicada é 1,5% (1,2% de Funrural, 0,1% de SAT e 0,2% para o Senar), a partir de 1º de janeiro de 2018.

De acordo com a Lei 13.606/2018, o produtor rural pessoa física que comercializa com uma empresa adquirente, como os supermercados, deverá reter a alíquota do produtor (conforme demonstrativo abaixo) e recolhê-la através da Guia da Previdência Social (GPS) no código de pagamento n° 2607.

Nas situações que a empresa tenha enquadramento no Simples Nacional, o recolhimento deve obedecer o código n° 2011.

1,2% – Para custeio da Seguridade Social (INSS)

0,1% – Riscos ambientais do trabalho – RAT TOTAL DE ALÍQUOTA 1,5%

0,2% – SENAR

A guia da Previdência Social passa a ser recolhida desta forma:

| 3. CODIGO DE PAGAMENTO | 2607 (empresa não enquadrada no Simples) ou

2011 (empresa enquadrada no Simples) |

| 4 . COMPETÊNCIA | 08/2018 |

| 5 . IDENTIFICADOR | Nº DO CNPJ DA EMPRESA ADQUIRENTE |

| 6. VALOR INSS | 1,3% (1,2% INSS + 0,1% RAT) |

| 9. VALOR DE OUTRAS ENTIDADES | (0,2% SENAR) |

| 10. AT/JUROS/MULTA | |

| TOTAL | 1,5% de alíquota |

Os recolhimentos anteriores a promulgação da Lei 13.606/2018, ou seja, referentes a retenções até 31/12/2017, devem obedecer a alíquota de 2,3%, como descrita abaixo:

2,0% – Para custeio da Seguridade Social

0,1% – Riscos ambientais do trabalho – RAT TOTAL = 2,3%

0,2% – SENAR

Essa mudança da alíquota instituída pela lei 13.606/2018 terá que ser informada no Sistema Empresa de Recolhimento do FGTS e Informações à Previdência Social (SEFIP). Mas, em virtude da versão atual estar desatualizada, elaboramos um passo a passo de como realizar essa informação.

1 – EMPRESA ADQUIRENTE DE PRODUÇÃO RURAL

Todas as empresas, inclusive as optantes pelo Simples Nacional, que adquirem produção de produtor rural pessoa física ou de segurado especial, quando a declaração é na Guia de Recolhimento do FGTS e de Informações à Previdência Social (GFIP), deverá seguir os seguintes procedimentos:

1.1 Declarar em sua GFIP principal a remuneração de seus empregados;

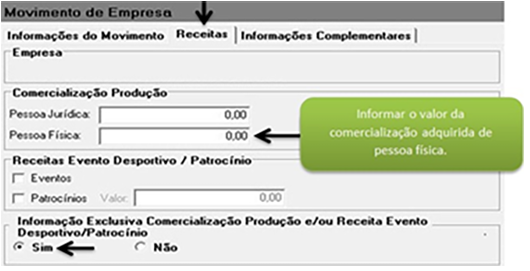

1.2 Declarar uma nova GFIP, com código de FPAS diferente do principal (com exceção do 655, 663, 671, 680, 868 e 876), no campo “Comercialização Produção – Pessoa Física”, o valor da produção adquirida do produtor rural pessoa física ou do segurado especial. Em seguida, assinalar a opção SIM, no campo “Informação Exclusiva Comercialização Produção e/ou Receita Evento Desportivo/Patrocínio”, conforme modelo abaixo:

1.3 Informar no campo “Compensação” da nova GFIP, na tela “Movimento de Empresa”, aba “Informações Complementares”, o valor resultante de 0,8% (2,0% – 1,2%) incidente sobre o valor da produção adquirida do produtor pessoa física ou do segurado especial e nos campos “Período Início” e “Período Fim” a competência do recolhimento:

1.4 Desprezar o ‘Relatório de Compensações” gerado pela SEFIP, na GFIP, com informações exclusivas de comercialização, mantendo o demonstrativo de origem do crédito para fins de fiscalização e/ou de pedido de restituição/compensação.

O sistema SEFIP/GFIP, não gera eletronicamente a Guia da Previdência Social (GPS) com valor inferior a R$29,00. Entretanto, poderá ser recolhida por GPS preenchida manualmente, com valor igual ou superior a R$ 10,00.

Data de pagamento

O limite é até o dia 20 do mês subsequente ao dia da comercialização realizada. Por isso, se antecipa o pagamento para o primeiro dia útil, anterior ao vencimento, quando não houver expediente bancário (Redação dada pelo decreto 6.722/2008).

Quanto ao eSocial, a empresa que adquirir de produtor rural pessoa física deverá informar, obedecendo o calendário do faseamento (novembro de 2018) o evento S1250. O que será informado:

2 – EVENTO S-1250 – Aquisição de Produção Rural

Observe o preenchimento de dados a serem informados pela pessoa física (o intermediário) pela empresa adquirente, consumidora ou consignatária ou a cooperativa. No eSocial, na AQUISIÇÃO da produção rural:

> Nº e série do documento fiscal (Nota Fiscal);

> Data da emissão do documento fiscal;

> Valor bruto da nota fiscal emitida;

> Valor da contribuição previdenciária descontada do produtor rural pessoa física (1,2%);

> Valor dos riscos ambientais do trabalho –RAT (0,1%); e

> Valor do Senar (0,2%).